米4月消費者価格指数(PCE) 軒並み上昇で利上げの可能性高まる

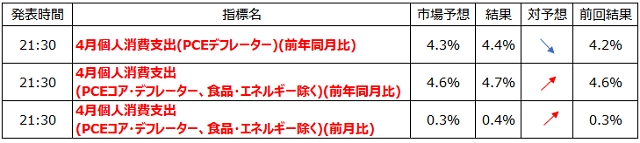

米4月消費者支出価格指数(PCE)が26日発表され、前月比で0.4%、前年同月比で4.4%、コアPCE価格指数も前年同月比4.4%に上昇しました。これは経済成長の見通しを高め、FRBが利上げを検討する可能性があります。

なお、当社はMT4で開発した EA(自動売買ソフト)を専門に手がけ、無料で提供している会社です。EAはパソコンの前にいる必要もなく、何の感情も介入させずに自動でFX取引を行います。FX初心者の方、パソコンの操作に不慣れな方でも使用することができますので、EAにご興味のあるかたは以下のボタンから無料EAをご取得ください

米4月消費者支出価格指数(PCE)

26日、アメリカの消費者支出の発表がありました。個人消費支出(PCE)価格指数の前月比は市場予想の0.3%を上回る0.4%の上昇で前月の0.3%からも上昇。前年同月比は市場予想の4.3%に対し4.4%の上昇で前月の4.6%から上昇。価格変動の激しい食品とエネルギーを除いたコアPCE価格指数の前年同月比は市場予想の4.6%を上回る4.7%で、前月の4.6%から上昇しました。4月の米個人消費が市場予想および前月の結果を上回って増加したことで第2・四半期目の経済成長見通しを押し上げ、インフレが加速したことで米連邦準備制度理事会(FRB)が来月再び利上げを行う可能性があります。

商務省から発表された他のデータにより、成長の見通しはさらに明るくなりました。非防衛関連航空機を除く製造業向けの資本財の受注が先月予想外に回復し、これは企業の支出計画を示す重要な指標として注目されています。

これらの報告書は、労働市場の持ち直し、工場生産の回復、そしてビジネス活動の活発化とともに、経済が第一四半期に一時的に成長が鈍化した状態でした。春の復活を経験していることを示しています。これらの報告はまた、アメリカの中央銀行が6月に政策金利を引き上げる可能性を高めました。

5月2日から3日にかけて行われた連邦準備制度理事会(FRB)の政策会議の議事録は、水曜日に公表され、政策立案者たちが「一般的に同意した」点で、追加の利上げの必要性が「より不確実になっている」と述べています。

ニューヨークのFWDBONDSのチーフエコノミストであるクリストファー・ラプキー氏は、「企業と消費者は、春の始まりに経済の好況が続く可能性があるとの意見で一致しており、現時点では景気は景気後退の危機からはるかに遠くにある」と述べています。「FRBの役員たちは利上げを一時停止することはできないでしょう。需要が増加しているようであり、FRBが利上げを行うと減速するはずのものが、実際には減速していないようです。」

消費者支出は先月、0.1%の伸びを示した後、0.8%急増しました。ロイターが行ったエコノミストの予測によれば、アメリカの経済活動の約2/3以上を占める消費者支出は0.4%上昇すると予想されていました。

消費者は新しい軽トラックの購入を増やし、医薬品にもより多くの支出をしました。商品の支出は2か月連続での減少後、1.1%回復しました。

サービスの支出は、金融サービスおよび保険、医療、レクリエーション、住宅および公益事業の増益によって0.7%増加しました。

インフレを調整すると、消費者支出は3月と同じであった後、0.5%急増しました。

先月の消費者支出の急増は、エコノミストたちの今四半期の急激な減速への期待を和らげました。第一四半期には、消費者支出はほぼ2年ぶりの最も速いペースで加速しましたが、成長の大部分は1月に集中していました。2月と3月の停滞により、消費者支出は第二四半期に向けてより緩やかな成長軌道に入りました。

消費者支出は、労働市場の引き締まりによる賃金の堅調な上昇に支えられています。賃金は3月に0.3%上昇した後、0.5%増加しました。これにより、個人収入も3月の0.3%の伸びに続き、0.4%上昇しました。第2四半期の成長予測は現在、年率2.9%となっています。経済は第1四半期に1.3%のペースで成長しました。

ウォール街の株式市場では上昇傾向にありました。ドルは通貨バスケットに対してわずかに上昇しました。アメリカ国債の価格は混在していました。

商務省からの別の報告書でも強力な需要が強調され、4月の商品の輸入が1.8%上昇し、主に自動車や消費財を反映していました。しかし、輸入の増加と5.5%の輸出減少により、財の貿易赤字は17.0%拡大して968億ドルになり、今四半期の成長に悪影響を及ぼす可能性があります。

ただし、アメリカ人はインフレが長期的に続く場合、消費者の信心や経済活動に悪影響を与える可能性があるため、政府や中央銀行はインフレーションの抑制に取り組むことが重要です。現在の消費者支出のペースは持続する可能性は低いでしょう。

政府の社会保障給付も減少しており、多くの低所得世帯はCOVID-19パンデミック中に蓄積した貯蓄を使い果たしています。貯蓄率は4月に4.5%から4.1%に低下しました。

また、FRBが2022年3月以来実施している最も迅速な金融政策引き締めキャンペーンにより、クレジットも高価になっています。FRBは1980年代以来のインフレ抑制のため、5%の利上げを行っています。

最近のいくつかの米国の貸出機関の崩壊によって引き起こされた金融市場の混乱を受けて、銀行も貸出を引き締めています。

米4月個人消費支出(部門別)

個人消費支出(PCE)価格指数は、3月に0.1%上昇した後、4月に0.4%上昇しました。4月までの12か月間では、PCE価格指数は3月の4.2%増加に続き、4.4%上昇しました。食品価格は変わらず、一方でエネルギー関連の財とサービスの費用は0.7%上昇しました。

食品やエネルギーを除くボラティルな要素を除いたPCE価格指数は、3月の0.3%上昇に続き、0.4%上昇しました。いわゆるコアPCE価格指数は、4月に前年同月比で4.7%増加し、3月までの12か月間で4.6%上昇しました。FRBは、2%のインフレ目標のためにPCE価格指数を追跡しています。

エコノミストは、住宅を除く重要なポリシーメーカーが注目するコアサービスは、3月の0.3%上昇に続き、0.4%上昇したと推定しています。

ただし、FRBの役員にとってはいくつかの励みとなるニュースもありました。ミシガン大学の調査によると、消費者の12か月後のインフレ期待は、先月初めに4.5%まで急上昇した後、5月には最終的に4.2%に下落しました。また、5年後のインフレ見通しも5月初旬の3.2%から3.1%に緩和されました。

CMEグループのFedWatchツールによると、金融市場では、FRBが6月13日から14日の会合で政策金利をさらに0.25%引き上げる可能性が約60%と見られています。ただし、政府の借金上限引き上げの合意が達成されるかどうかによって大きく左右されます。来週金曜日の4月の雇用報告書や消費者物価データも重要な要素となります。

「もし債務上限問題が心理的に大きな悪影響を与えずに解決され、銀行の問題が再び浮上しなければ、これまでの広範なデータは来月の会合で興味深い議論の材料となるかもしれません。ただし、私たちは依然としてFRBが金利を変更しないと考えています」と、JPモルガンのニューヨーク拠点の最高米国エコノミスト、マイケル・フェロリは述べています。

別の報告書によると、商務省は非防衛航空機を除く資本財の受注が先月1.4%急増し、3月の0.6%減少を覆す結果となりました。エコノミストは0.2%の減少を予想しており、予想を裏切りました。これらのいわゆるコア資本財の出荷は、3月に0.2%減少した後、0.5%回復しました。

これは、ビジネス投資の回復を支持しています」と、ニューヨークのナショナルの最高エコノミスト、キャシー・ボストヤンシックは述べています。

今回の発表におけるMT4 EAへの影響

今回の米4月消費者支出(PCE)発表時のドル円相場への影響をMT4チャートで見てみると、発表前139.70円ほどであったレートは一気に140円を上抜けし140.30円ほどまで上昇しました。その後も徐々に上昇を続けています。なお当社がリリースしている無料MT4 EAについては影響はありませんでした。

MT4チャートの日足でATRインジケーターを表示させてみるとドル円相場では昨年末から徐々にボラティリティが下落傾向にあります。ユーロドル相場についてはドル円よりもさらにボラティリティ下落が激しくなっています。どちらの通貨ペアでも重要指標発表時には相場が乱高下する傾向は続いておりますので、当社のリリースする無料MT4 EAをご使用の方はメルマガ等で注意喚起しているとして注意喚起しております注目の経済指標発表時にはEAの稼働停止、事前のポジション決済を実行されることをおすすめします。